赡养老人专项退税选择全解析——个人所得税申报指南与法律问答

赡养老人专项退税,为什么选择它?

随着我国人口老龄化的加剧,赡养老人的负担逐渐成为社会关注的焦点。为了减轻家庭在赡养支出方面的经济压力,国家税务总局于2019年实施了《个人所得税专项附加扣除暂行办法》,其中明确规定了赡养老人专项附加扣除政策。这一政策的核心目的是通过税务优惠的方式,鼓励家庭成员履行赡养义务,也为老年人的社会福利提供了有力支持。

赡养老人专项退税是指纳税人为赡养父母或其他符合条件的被赡养人所支付的赡养支出,在计算个人所得税时可以享受的税收优惠。根据相关规定,纳税人可以按照每月20元的标准定额扣除赡养支出,前提是被赡养人需满足年满60岁或子女均已去世且本人年满60岁的条件。

对于家庭成员而言,选择赡养老人专项退税不仅是履行法律义务的表现,也是享受国家税收优惠政策的一种权利。在实际操作中,许多纳税人对政策的具体内容、申报流程以及注意事项还存在诸多疑问。结合最新的税收法规和实际案例,全面解析赡养老人专项退税的选择依据、操作步骤及相关法律问题。

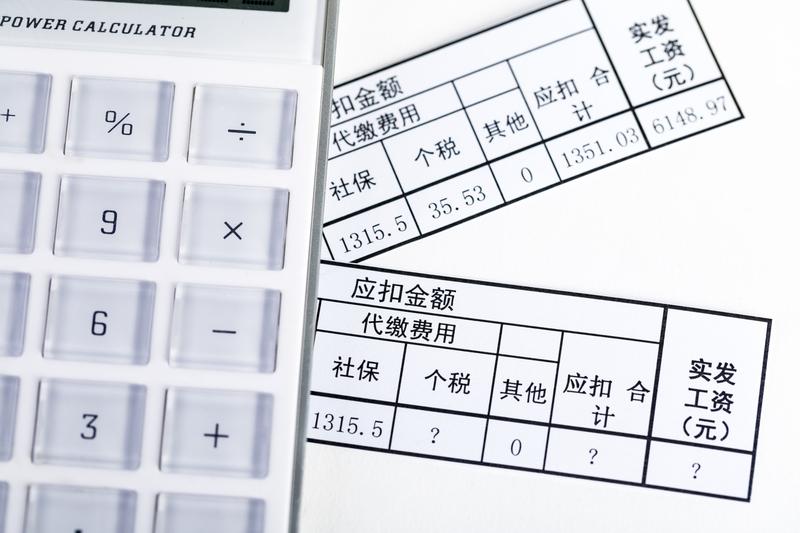

赡养老人专项退税选择全解析——个人所得税申报指南与法律问答 图1

赡养老人专项退税的法律依据与选择标准

1. 赡养老人专项退税的法律依据

根据《中华人民共和国个人所得税法》及其实施条例,赡养老人专项附加扣除属于个人所得税专项附加扣除项目之一。具体而言,纳税人赡养一位或多位符合条件的被赡养人时,每月可享受20元的定额扣除。

适用条件:

被赡养人需满足年满60岁的基本条件;

若被赡养人为独生子女,则其赡养支出可按上述标准全额扣除;

若纳税人有兄弟姐妹共同赡养父母,每人可享受的扣除限额为每月10元。

法律意义:

赡养老人专项退税政策体现了国家对家庭伦理和社会责任的重视。这一政策不仅减轻了独生子女在赡养支出方面的经济压力,也为多子女家庭提供了公平的税收优惠分配机制。

2. 赡养老人专项退税的选择标准

在实际操作中,纳税人需要结合自身情况选择是否享受赡养老人专项退税。以下是几个关键考量因素:

(1)被赡养人的身份认定

根据《个人所得税专项附加扣除暂行办法》,被赡养人需满足以下条件之一:

父母年满60岁;

父母生育了至少一个子女,并且该子女已年满60岁。

需要注意的是,如果父母再婚,继子女或其他亲属是否为被赡养人需要根据实际情况认定。在继子女与生父母之间形成赡养关系的情况下,继子女也可被视为被赡养人。

赡养老人专项退税选择全解析——个人所得税申报指南与法律问答 图2

(2)纳税人的家庭结构

纳税人需明确自身在家庭中的身份和地位。

若纳税人为独生子女,则可全额享受每月20元的扣除限额;

若纳税人生育了多个子女且共同赡养父母,则每位子女每月最多可扣除10元。

(3)被赡养人的经济状况

根据税务机关的要求,纳税人需提交与被赡养人相关的证明材料。

父母的身份证明文件;

纳税人与被赡养人之间的赡养协议或法院判决书;

兄弟姐妹共同赡养的书面声明。

需要注意的是,若被赡养人享受其他社会福利待遇(如低保),其赡养支出是否仍可作为专项附加扣除项目需要根据当地税务机关的具体规定执行。

申报流程与注意事项

(1)申报流程

纳税人需通过个人所得税APP进行线上申报。具体步骤如下:

1. 注册并登录个人所得税APP:

纳税人需使用身份证号码完成实名认证,并绑定本人的银行账户信息。

2. 进入“专项附加扣除”模块:

在首页找到“服务”或“专项附加扣除”选项,点击进入。

3. 填写相关信息:

选择扣除年度;

填写被赡养人基本信息(姓名、身份证号码等);

确认纳税人是否为独生子女;

提交相关证明材料。

4. 提交并确认:

完成信息填写后,需对所提交的信行核对,并点击“提交”完成申报。

(2)注意事项

信息的准确性: 纳税人在填写申报信息时必须确保信息的真实性和完整性。若存在虚假或遗漏,可能面临税务机关的处罚。

纸质资料的准备: 除线上申报外,纳税人还需打印《个人所得税专项附加扣除信息表》并留存备查。

及时更正: 若纳税人在后续年度中发现被赡养人、家庭成员或财务状况发生变化,需在次年3月1日至6月30日期间完成信息更新。

特殊情况与法律风险

(1)特殊情况的处理

(a)父母再婚的情况:

若父母在婚后与其他子女共同生活,继子女是否属于被赡养人范围需要根据实际情况认定。在继子女与生父母之间形成赡养关系的情况下,继子女可以被视为被赡养人。

(b)跨国赡养的情况:

若纳税人在国外工作或生活,其赡养支出能否享受专项附加扣除需根据中国税法规定执行。通常情况下,只要被赡养人在中国境内且满足相关条件,纳税人仍可享受该政策。

(2)法律责任风险

(a)虚报或瞒报信息:

若纳税人在申报过程中故意虚报、瞒报相关信息,不仅会影响其个人信用记录,还可能面临税务机关的罚款。根据《中华人民共和国税收征收管理法》第六十三条规定,纳税人提供虚假资料可能导致1倍至5倍不等的罚款。

(b)重复享受优惠:

如果纳税人在不同年度或不同地区重复享受赡养老人专项附加扣除政策,一旦被税务机关发现,可能需要补缴税款并承担相应的法律责任。

选择正确的赡养老人专项退税方式

赡养老人专项退税不仅是国家对老年人福利政策的体现,也为家庭成员履行赡养义务提供了有力支持。纳税人在选择是否享受这一优惠政策时,需结合自身实际情况,严格按照税务机关的规定进行申报和操作。也应关注相关政策的变化,及时调整申报策略,以确保最大限度地享受税收优惠。

我们希望读者能够对赡养老人专项退税的选择依据、操作流程及注意事项有更清晰的认识,从而在实际生活中更好地维护自身权益。

(本文所有信息均为虚构,不涉及真实个人或机构。)

【用户内容法律责任告知】根据《民法典》及《信息网络传播权保护条例》,本页面实名用户发布的内容由发布者独立担责。婚姻家庭法律网平台系信息存储空间服务提供者,未对用户内容进行编辑、修改或推荐。该内容与本站其他内容及广告无商业关联,亦不代表本站观点或构成推荐、认可。如发现侵权、违法内容或权属纠纷,请按《平台公告四》联系平台处理。