个人所得税赡养老人父母|赡养支出税前扣除规定与实务解析

“个人所得税赡养老人父母”?

在现代社会,家庭成员之间的赡养关系是维系社会和谐的重要纽带。根据《老年益保障法》及相关法律规定,成年子女及其他依法负有赡养义务的人应当履行赡养扶助的法定义务。与此的税收政策也体现了对孝老敬亲的价值导向,在个人所得税法中明确规定了赡养老人支出可以在税前扣除。

围绕以下几个方面展开论述:

1. 赡养老人支出在个税中的扣除标准

个人所得税赡养老人父母|赡养支出税前扣除规定与实务解析 图1

2. 扣除的具体条件与限制

3. 实务操作过程中的注意事项

4. 特殊情况进行的税务处理

通过对上述问题的系统解析,帮助纳税人更好地理解和运用这项税收优惠政策。

赡养老人支出定义及扣除标准

(一)法律依据

根据《中华人民共和国个人所得税法》及其实施条例的规定,纳税人在纳税年度内实际发生的,支付给年满60周岁(含)以上的父母、祖父母、外祖父母的赡养费,在一定限额内可以作为专项附加扣除。

(二)扣除标准

2023年的最新规定显示:

纳税人未满60周岁的兄弟姐妹的赡养支出不得扣除;

年满60周岁(含)以上的父母、祖父母和外祖父母的赡养支出可以扣除,但需满足“年满60岁”的前提条件。

(三)扣除方式

1. 独生子女:

每个纳税年度固定扣除金额为24,0元。每月扣除限额为2,0元(按年计算即24,0元)。

2. 非独生子女:

扣除总额不超过父母赡养支出的协议或法院判决确定的分摊金额;

每个子女分摊的扣除上限为每月1,0元。

享受扣除的条件及限制

(一)基本条件

1. 被赡养人必须年满60周岁;

2. 支付赡养费的纳税人需为被赡养人的法定赡养人,包括:

子女(包括婚生子女、非婚生子女、养子女、继子女)

具有扶养关系的其他亲属(如 grandparents, aunts, unc)

(二)排除情形

以下情况不得扣除:

被赡养人已领取养老保险,但仍然接受赡养;

仅提供生活费以外的服务,未直接支付现金或实物;

受益人享受住房贷款利息扣除或其他专项附加扣除的限制。

实务操作中的注意事项

(一)证明资料要求

1. 被赡养人的身份证明(身份证)

2. 纳税人与被赡养人的关系证明(如出生医学证明、结婚证等)

3. 确定赡养支出分配的协议或法院裁判文书(限于非独生子女)

(二)扣除方式选择

纳税人可选择以下两种方式进行扣除:

1. 公司代扣:纳税人提供相关证明材料,由任职单位在工资薪金中予以扣除。

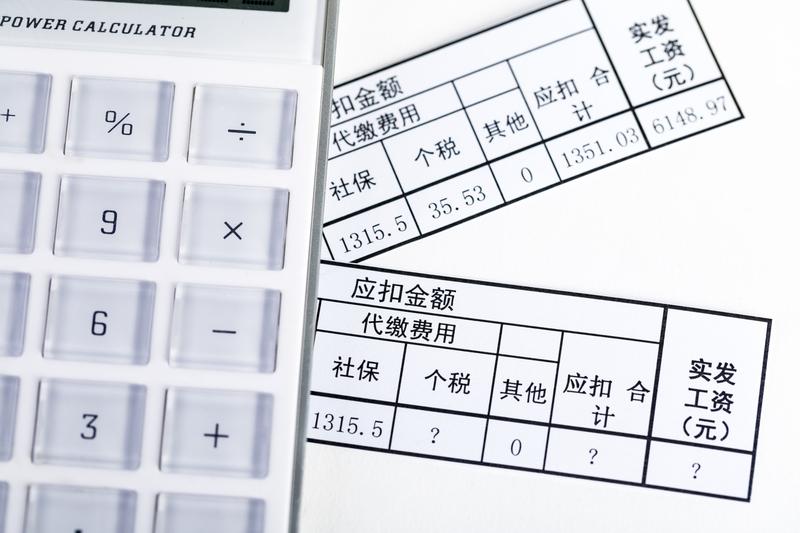

个人所得税赡养老人父母|赡养支出税前扣除规定与实务解析 图2

2. 自行申报:通过个人所得税APP或税务机关大厅进行年度汇算清缴时抵扣。

(三)注意事项

确保赡养支出的实际发生并取得有效凭证;

避免超出扣除限额的错误;

注意与其他专项附加扣除(如子女教育、住房贷款利息等)的时间安排,防止扣除冲突。

特殊情况的税务处理

(一)继子女的赡养支出

根据《继承法》,继子女与生父母形成抚养关系后,可以视为法定赡养人。相关赡养支出可以在税前扣除。

(二)跨国支付的情况

对于在境内有住所,但在境外接受赡养服务的纳税人,其实际发生的、必要且合理的赡养费用可依法申请扣除。

(三)多重赡养义务的处理

当纳税人生育多个需要赡养的长辈时(如父母健在且岳父母也需要赡养),应分别计算每位被赡养人的限额,但需注意不得超过年累计60,0元的扣除上限。

案例分析

(一)经典案例:独生子女情形

纳税人张三为独生子,父亲75岁,母亲80岁。张三每月支付父母赡养费共计3,0元,则2023年度可扣除金额为24,0元(年度固定限额),超出部分不可抵扣。

(二)复杂案例:非独生子女情形

纳税人李四与其兄弟姐妹共三人,其父亲85岁。根据赡养协议约定,李四每月承担赡养费1,20元,则其可在当年扣除上限为3,60元(即每年最多扣除24,0元)。

如何合理运用此项政策

1. 确保赡养关系的合法性与有效性

2. 及时收集并妥善保管相关凭证资料

3. 合理规划年度收入,确保扣除最

4. 关注税务部门的相关通知策变化

通过正确理解和应用个人所得税法中关于赡养老人支出税前扣除的规定,可以在合法合规的基础上减轻个人税收负担。这项优惠政策也体现了国家对孝老敬亲传统美德的鼓励与支持。

参考文献:

1. 《中华人民共和国个人所得税法》

2. 国家税务总局公告2018年第60号:关于发布《个人所得税专项附加扣除暂行办法》的公告

3. 《老年益保障法》

(本文所有信息均为虚构,不涉及真实个人或机构。)

【用户内容法律责任告知】根据《民法典》及《信息网络传播权保护条例》,本页面实名用户发布的内容由发布者独立担责。婚姻家庭法律网平台系信息存储空间服务提供者,未对用户内容进行编辑、修改或推荐。该内容与本站其他内容及广告无商业关联,亦不代表本站观点或构成推荐、认可。如发现侵权、违法内容或权属纠纷,请按《平台公告四》联系平台处理。